原创 燃料电池汽车逆势大幅增长,产销同比分别增长85.5%和79.2%

热点集合:

原标题:燃料电池汽车逆势大幅增长,产销同比分别增长85.5%和79.2%

近期,特斯拉股价大幅波动,引起业内广泛关注。当地时间2月7日收盘,特斯拉股价稳定在748.07美元,与2019年12月31日收盘价格418.33美元相比,2020年涨幅已达78.8%。而国内A股相关概念股票也成为热点,新能源汽车继续受到资本市场的追捧。

根据中国汽车工业协会1月公布的数据,2019年我国新能源汽车产销分别完成124.2万辆和120.6万辆,受补贴退坡等政策影响,同比略有下降。燃料电池汽车则实现逆势大幅增长,表现突出,产销分别完成2833辆和2737辆,同比分别增长85.5%和79.2%。

工信部2019年第1批-第11批《新能源汽车推广目录车型信息》(下称目录)显示,燃料电池车已达103款,上榜的整车企业和燃料电池系统企业数量增长较快,同比增长88.2%和35.7%。相关企业分布区域更加广泛,整车企业和燃料电池系统企业分别分布在16和13个省、直辖市,所在省、直辖市数量分别增长60%和30%。

下半年车型和企业数量大幅增加

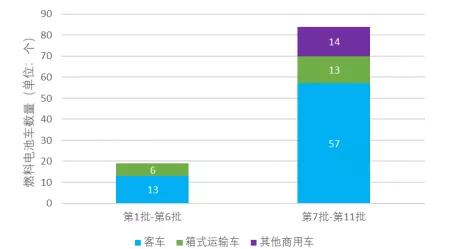

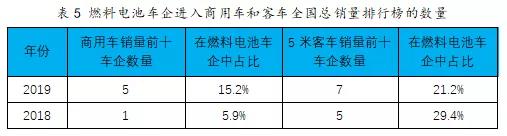

去年下半年数量大增。2019年上半年列入目录的燃料电池车数量较少,第1批-第6批合计推出19款,而从下半年来看,第7批-第11批燃料电池车数量大幅增长342%,达84款,接近2018年全年数量。

图一

2019年上下半年上榜车辆统计

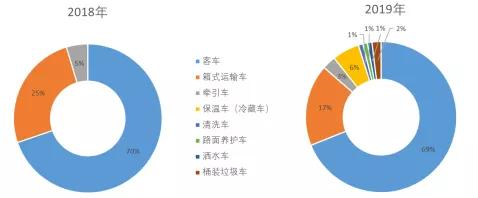

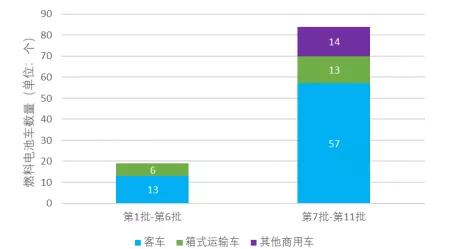

车型也更加丰富。相比2018年和2019年上半年推出的客车、厢式运输车,2019年下半年新推出一系列特定用途的商用车型,包括牵引车、清洗车、路面养护车、洒水车、垃圾车等,占全部车型的16.7%。

图2 车型分布(2019vs2018)

国发能研院、绿能智库认为,2019年下半年京津冀、长三角、华中、西南等地氢能产业发展政策密集出台,各地产业园区规划建设取得实质性进展,燃料电池产业投资不断增长,氢燃料电池汽车示范应用规模和范围不断扩大。这些因素共同推动燃料电池汽车新企业不断加入、列入目录的车辆数量大幅增加。

燃料电池汽车企业积极参与

2019年上榜的燃料电池汽车企业达到32家,新增18家整车企业,分布在16个省、直辖市,与燃料电池汽车示范应用开展较早的区域较为一致。

图4 燃料电池汽车企业各区域分布

国发能研院、绿能智库梳理发现,车企数量增长较快,较好的支撑了各地推出的氢能产业发展规划,全国知名商用车企业和客车企业纷纷布局,有利于提升整车技术水平。

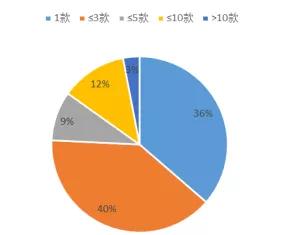

但限于实际市场规模,大多企业在燃料电池汽车研发推广上以尝试示范为主,力度有限。从各车企推出的车辆款式数量看,仅推出1款燃料电池车辆的企业达12家,占36%;3款(含)车辆以下的企业合计25家,占76%;超过5款车辆的企业仅5家,占比15%。

图5不同车辆款式数量下燃料电池车企分布

中通客车2019年共有15款燃料电池汽车进入目录,排名第一。其中包括8款客车、6款厢式运输车和1款冷藏车。在终端市场上,中通客车也凭借在山东、山西各城市燃料电池公交客车示范中的大量应用而成为销量领先的燃料电池车企。

值得注意的是,排名前五的燃料电池车企车辆采用了多个厂家的燃料电池系统,一方面可与各优势品牌合作增强技术储备、增加可选方案,另一方面也与区域性厂商合作在前期获取更多的政府采购订单。

电池系统企业聚集在优势区域

2018年进入目录的燃料电池系统厂商为28家,但仅有19家出现在2019年目录中。同时,首次进入2019年目录的厂家多达19家,占总数量的50%,呈现出显著的产业初期特点:企业规模不大,经营不确定性高,企业创立、变更和退出频繁。

相比车企,燃料电池系统企业经营的产品更为局限,当市场规模较小时,生存压力更大。

从企业区域分布来看,2019年变化不大,在产业发展较早、科研力量较强的地区聚集效应更为明显。仅广东、上海、江苏、湖北四地上榜企业数量占比已达72%。安徽地区企业变化较大,4家上榜企业仅剩1家。

图6 燃料电池系统企业各区域分布

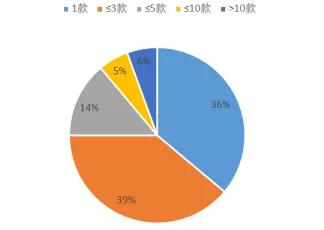

燃料电池系统企业对应的车辆款式更为单调,仅涉及1款车辆的比例高达36%,3款车辆(含)以下的企业占比达75%。一方面显示出众多燃料电池系统企业技术能力或品牌影响力尚有欠缺,另一方面也反映出深受当前以区域市场示范应用为主的终端销售模式影响。

图7不同车辆款式数量下燃料电池系统企业分布

头部企业领先优势突出,亿华通和上海重塑涉及的上榜燃料电池车辆分别达13款和11款,合计占总车辆的23.3%。排名靠前的企业合作车企数量众多,市场接受度更高,而广东国鸿重塑仅与佛山飞驰汽车合作,显示出其密切的关系。

国发能研院、绿能智库认为,作为新兴行业,在优势区域燃料电池系统企业表现活跃,企业数量多、产学研结合紧密、各类投资多。但当前市场规模有限,企业普遍面临生存压力,利用地方政府产业政策并获得地方政府资源支持是相当一部分企业维持发展的重要保障。

规模化发展是关键

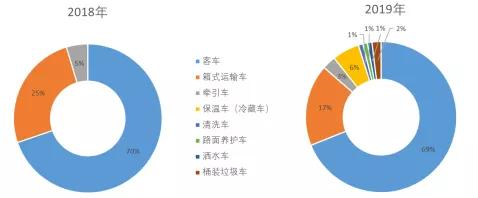

2019年进入目录的燃料电池汽车企业中,有5家企业位列商用车2019年全国总销售榜前十,进入5米以上客车2019年全国总销售榜前十的车企也有7家,相比2018年已有明显提升,主要商用车(含客车)车企对燃料电池汽车行业重视度普遍提升。但占全部上榜燃料电池车企数量的比例分别为15.2%和21.2%,多数燃料电池车企在传统汽车行业实力不强。

燃料电池系统企业质量也有待提升,数量增长较快,但技术水平和能力有待提升,多依赖核心的电堆企业和关键材料企业。部分企业稳定性不佳,2018年上榜的9家企业(占比32%)并未在2019年出现。

从上榜产品所配合的车辆数量和车企数量来看,有13家企业仅应用在1款车辆上,有18家企业仅与1家车企合作。部分技术实力较强的企业,如国电投氢能公司和长城汽车等公司尚未进入目录。

当前市场规模限制了企业在燃料电池行业的快速发展,实现产业化尚需时日。

数据显示,规模化有助于燃料电池整车和系统成本大幅降低。以燃料电池系统为例,美国DOE制定的2020年相关技术目标中,生产规模达到50万套时,2020年燃料电池系统的成本降至40美元/KW。而在德勤中国《氢能源与燃料电池交通解决方案》中显示,当前美国燃料电池系统价格仍高达1500美元/KW。上海捷氢科技总经理卢兵兵曾表示,氢燃料电池系统的盈利平衡点在5000至10000台套。

国发能研院、绿能智库认为,2019年进入工信部《新能源汽车推广目录车型信息》中的车型和相关企业数量增长明显,体现出在各个产业聚集区域快速发展的良好态势。全年燃料电池汽车产销增速喜人,但基数仍然不高,实现规模化发展是提升企业质量并做大做强的必要路径。目前,全国范围内应统筹发展,在示范应用阶段更多支持优势企业提升技术能力并不断降低成本,扎实推进产业健康发展。

来源:北京国发智慧能源技术研究院、绿能智库

原标题:燃料电池汽车逆势大幅增长,产销同比分别增长85.5%和79.2%

近期,特斯拉股价大幅波动,引起业内广泛关注。当地时间2月7日收盘,特斯拉股价稳定在748.07美元,与2019年12月31日收盘价格418.33美元相比,2020年涨幅已达78.8%。而国内A股相关概念股票也成为热点,新能源汽车继续受到资本市场的追捧。

根据中国汽车工业协会1月公布的数据,2019年我国新能源汽车产销分别完成124.2万辆和120.6万辆,受补贴退坡等政策影响,同比略有下降。燃料电池汽车则实现逆势大幅增长,表现突出,产销分别完成2833辆和2737辆,同比分别增长85.5%和79.2%。

工信部2019年第1批-第11批《新能源汽车推广目录车型信息》(下称目录)显示,燃料电池车已达103款,上榜的整车企业和燃料电池系统企业数量增长较快,同比增长88.2%和35.7%。相关企业分布区域更加广泛,整车企业和燃料电池系统企业分别分布在16和13个省、直辖市,所在省、直辖市数量分别增长60%和30%。

下半年车型和企业数量大幅增加

去年下半年数量大增。2019年上半年列入目录的燃料电池车数量较少,第1批-第6批合计推出19款,而从下半年来看,第7批-第11批燃料电池车数量大幅增长342%,达84款,接近2018年全年数量。

图一

2019年上下半年上榜车辆统计

车型也更加丰富。相比2018年和2019年上半年推出的客车、厢式运输车,2019年下半年新推出一系列特定用途的商用车型,包括牵引车、清洗车、路面养护车、洒水车、垃圾车等,占全部车型的16.7%。

图2 车型分布(2019vs2018)

足球头条

足球头条